美股科技“巨星”陨落?华尔街警告科技股尚未

↓↓↓点击下方联系咨询↓↓↓

点我联系WhatsApp: +44 7990685664

![[field:title/] [field:title/]](/images/defaultpic.gif)

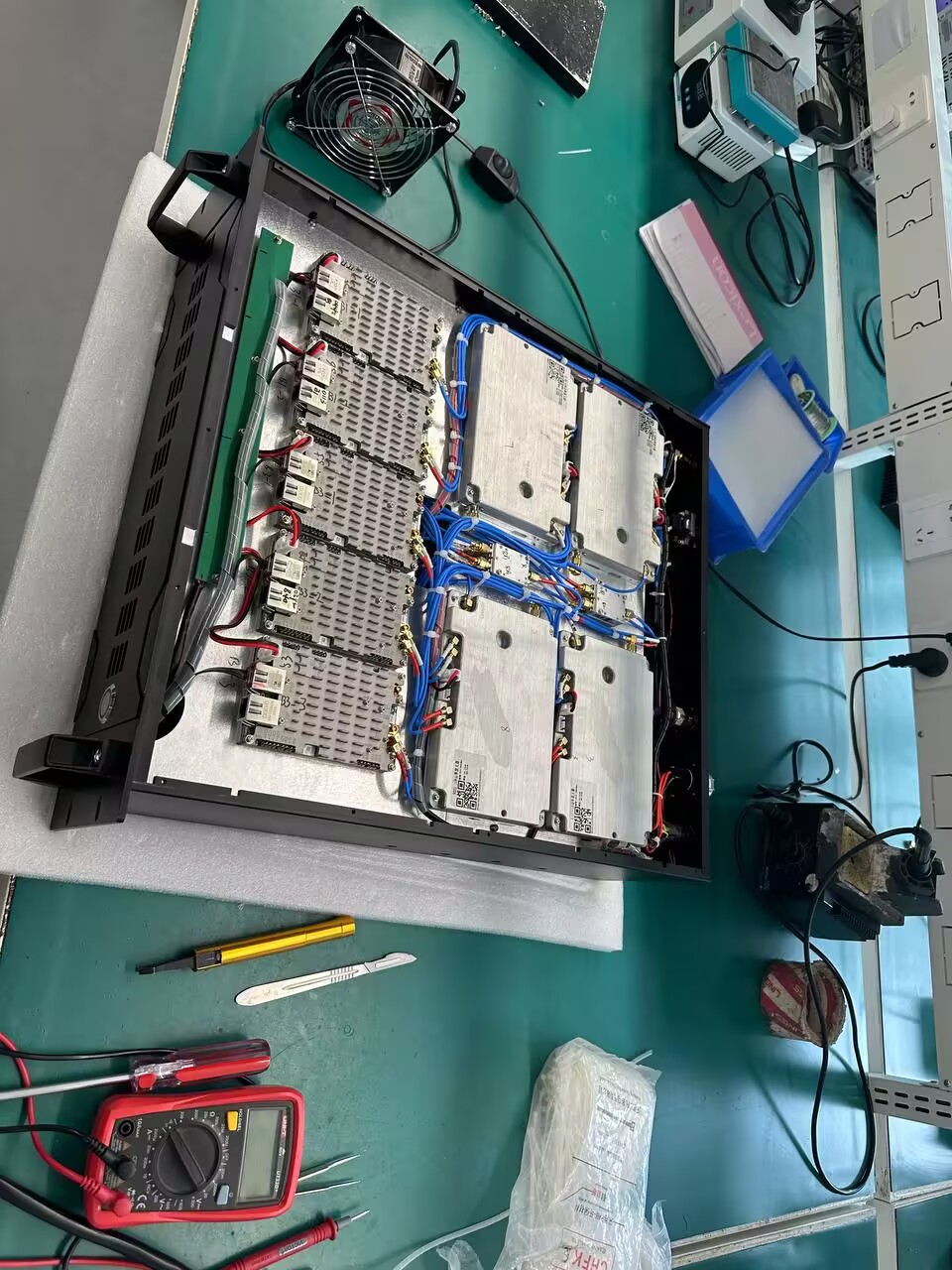

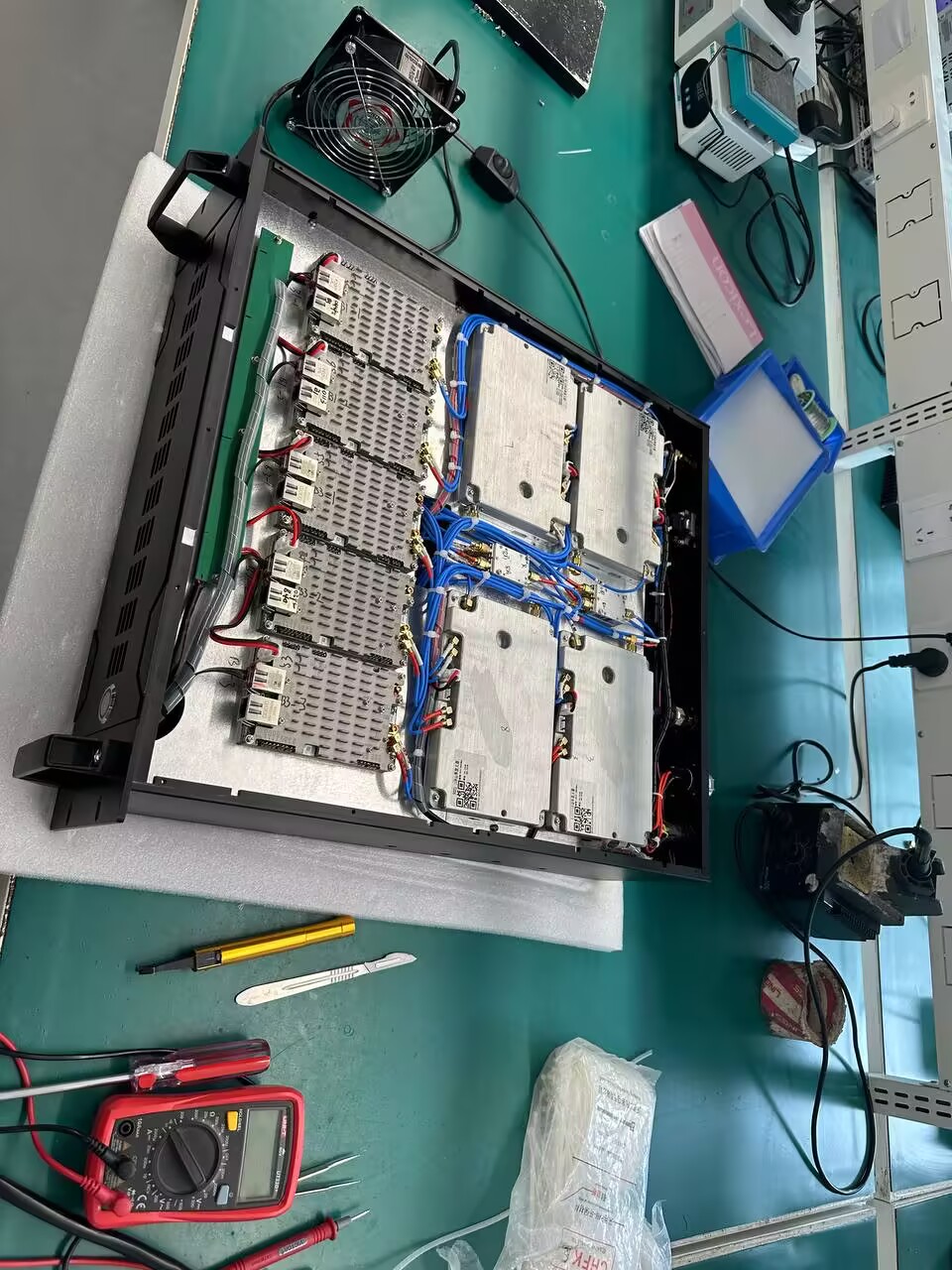

Texb-Sms是用于2-3-4-5G网络的伪基站设备,我司拥有22年专业定制生产全球短信基站的生产厂家,可按需定制,满足各行各业的活动营销需求,目前已合作马来西亚、泰国、越南、菲律宾、柬埔寨、美国、英国、加拿大、日本、阿联酋、巴西、非洲等30余国家,一次购买,即可享短信终身免费服务。本产品不出售中国大陆地区!!!

美国10月消费者物价指数(CPI)增速放缓,投资者憧憬美联储放慢加息步伐,纳指于10~11日上演大反攻,大涨9.4%,创2008年金融危机以来最大两日涨幅。

然而不少投资者认为科技股涨势恐怕难以为继。投资管理公司T.Rowe Price的基金经理艾斯威特(David Eiswert)已于近期减持大型科技股仓位,他将美股近日表现与互联网泡沫时期进行类比,称在泡沫破裂后的几年时间里,投资者不断涌入购买科技股,这与近几个月的情况类似。

华尔街担忧反弹难以为继

2000年3月美股盛极而衰,市场直至2002年10月才真正见底,两年半的时间中美股经历了几轮长达数月的抛售和买入,期间不乏市场巨幅波动。在上周美股反弹之后,一些投资者寄希望于最糟糕的时期已经过去,同时也有人提到20多年前互联网泡沫的历史,认为不应该忘记前车之鉴。

艾斯威特认为,从估值和利率两个方面来看,科技股尚未见底。他表示,虽然股票估值有所下降,但许多科技企业看起来并不便宜。他举例称,纳斯达克100指数成分股的市销率为3.71,较年初时的5.4显著下降,不过,仍然高于过去10年的平均值3.35。

此外,科技股还不得不应对截然不同的利率环境。今年以来,美联储激进加息推动10年期美债收益率升至3.828%,接近2010年以来的最高水平。而在2019年,该指标还未突破2.8%。有分析师称,债券收益率走高意味着资金有更多的选择和更好的去处,投资者青睐能够立刻带来现金回报的投资,不必押注于只能在未来才能兑现高增长的公司。

嘉盛集团分析师华纳(Joshua Warner)指出,这个财报季,五大科技巨头股价表现均跑输大盘,一方面是由于公司三季度业绩差强人意,另一方面,在大盘当中占据较大权重也是重要原因。“科技股在美股当中处于主导地位,意味着当市场大起大落时,该板块的震荡往往比大盘更加剧烈。”他说。

他进一步解释称,纳斯达克100指数和标普500指数去年涨幅均超26%,同期,微软大涨51%,Alphabet飙升65%。“在股市繁荣时期,科技股估值迅速膨胀,而在形势更为艰难的当前,它们的估值也将进一步收缩。”华纳认为,在2023年年中科技股业绩重拾增长之前,板块表现难言乐观。

科技股权重下降

其实,苹果、微软、亚马逊、谷歌母公司Alphabet以及脸书母公司Meta在内的科技巨头对美股的影响力已经退潮。即便经历上周的强势反弹,上述五巨头今年以来总市值仍旧蒸发逾3万亿美元,营收增速放缓以及利率快速抬升打击了上述企业的估值水平,令其在标普500指数中的权重也显著下降。

多年来,科技巨头是美股长牛行情中的主要贡献力量,推动标普500指数屡创新高。2020年9月,五大科技股市值总和占到标普500指数总市值的24%,创下纪录新高,但在经历了今年的多次暴跌行情之后,目前五大科技巨头权重已降至约19%,对美股的主导作用已大幅削弱。

与此同时,能源和银行等传统板块在标普500指数中所占的份额正在上升。受益于油价上涨,雪佛龙年初至今逆势上扬58.9%,市值升至3605.5亿美元,埃克森美孚年内累计暴涨86.2%,市值增至4692.4亿美元,跻身标普500指数10大权重股之列,两家石油巨头市值反超Meta,Meta当前市值不足3000亿美元,也跌出标普500指数前20大权重股。

华纳表示:“尽管今年以来科技股估值暴跌,但并不意味着该板块已经触底。大型科技公司面临的多数不利因素都来自宏观环境,需要宏观形势有所改善,才有望迎来多头回归。”

他指出,尽管10月CPI放缓幅度超过预期,但通胀仍远高于美联储2%的目标,因此利率将继续上行,衰退风险依然存在,短期内难以看多科技股前景。

(责任编辑:冯虎)

- 野生黄羊为啥喜爱结伴“中国游”?2023/12/17

- 上海居家环境改造试点惠及申城逾1.8万户老年人2023/10/23

- 姹熻嫃鍐滆屽紑灞曠郴鍒楀h叉椿鍔 璁╁厷鐨勪2022/12/07

- 锦绣霓裳呈现古韵今辉2024/03/01

- 鍖椾含锛氫笉鏂浼樺寲鑰冭瘯闃茬柅鏂规 纭淇濈2022/12/16

- 建中小学美育教师补充机制2022/11/11

- 国家一级保护动物彩鹮首现桂林会仙国家湿地公2024/05/04

- 缁嗗寲瀹堟硶鏅娉曗滄柦宸ュ浘鈥2023/03/28