会议纪要显示美联储预计继续小幅加息

↓↓↓点击下方联系咨询↓↓↓

点我联系WhatsApp: +44 7990685664

![[field:title/] [field:title/]](/images/defaultpic.gif)

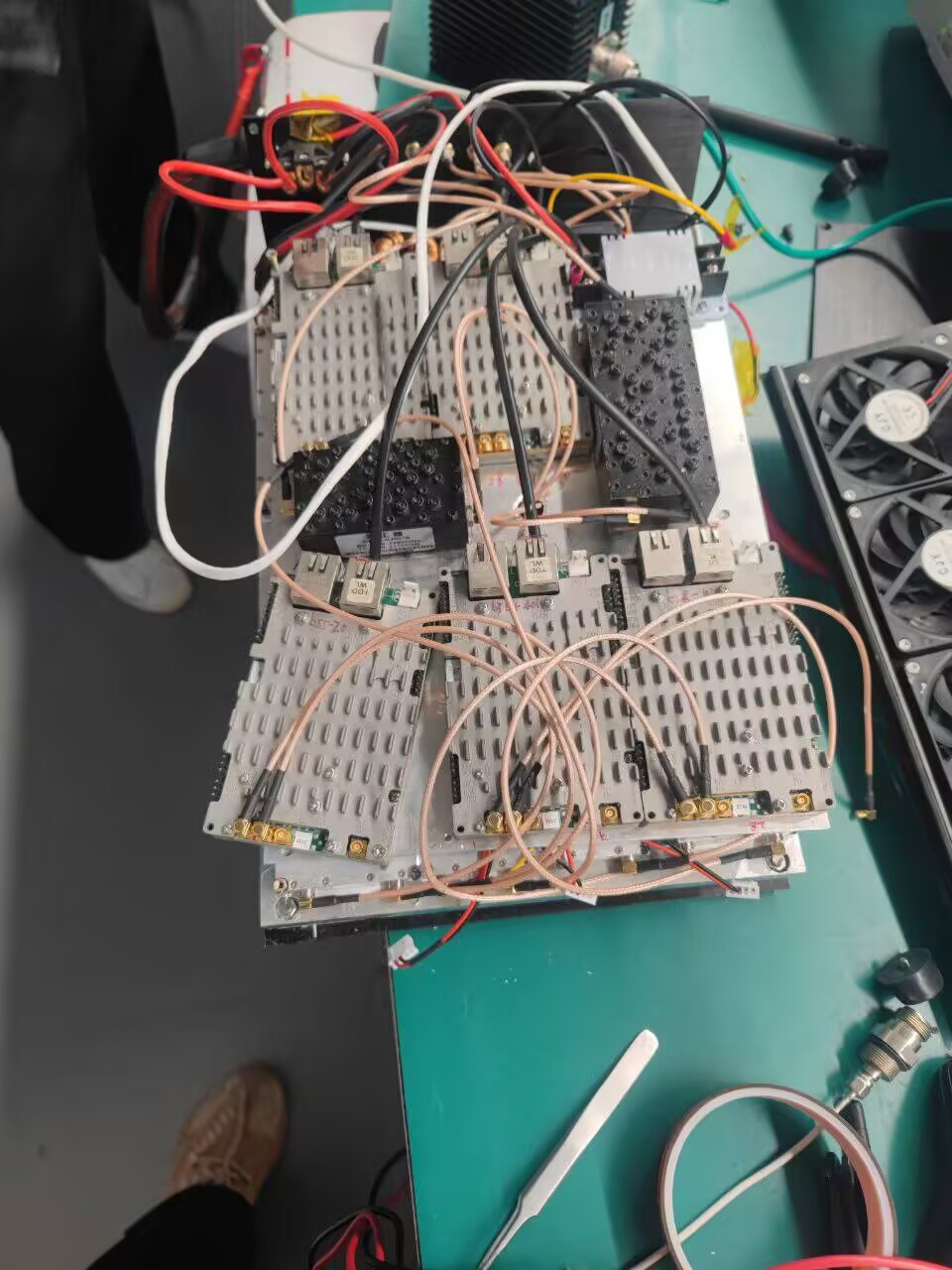

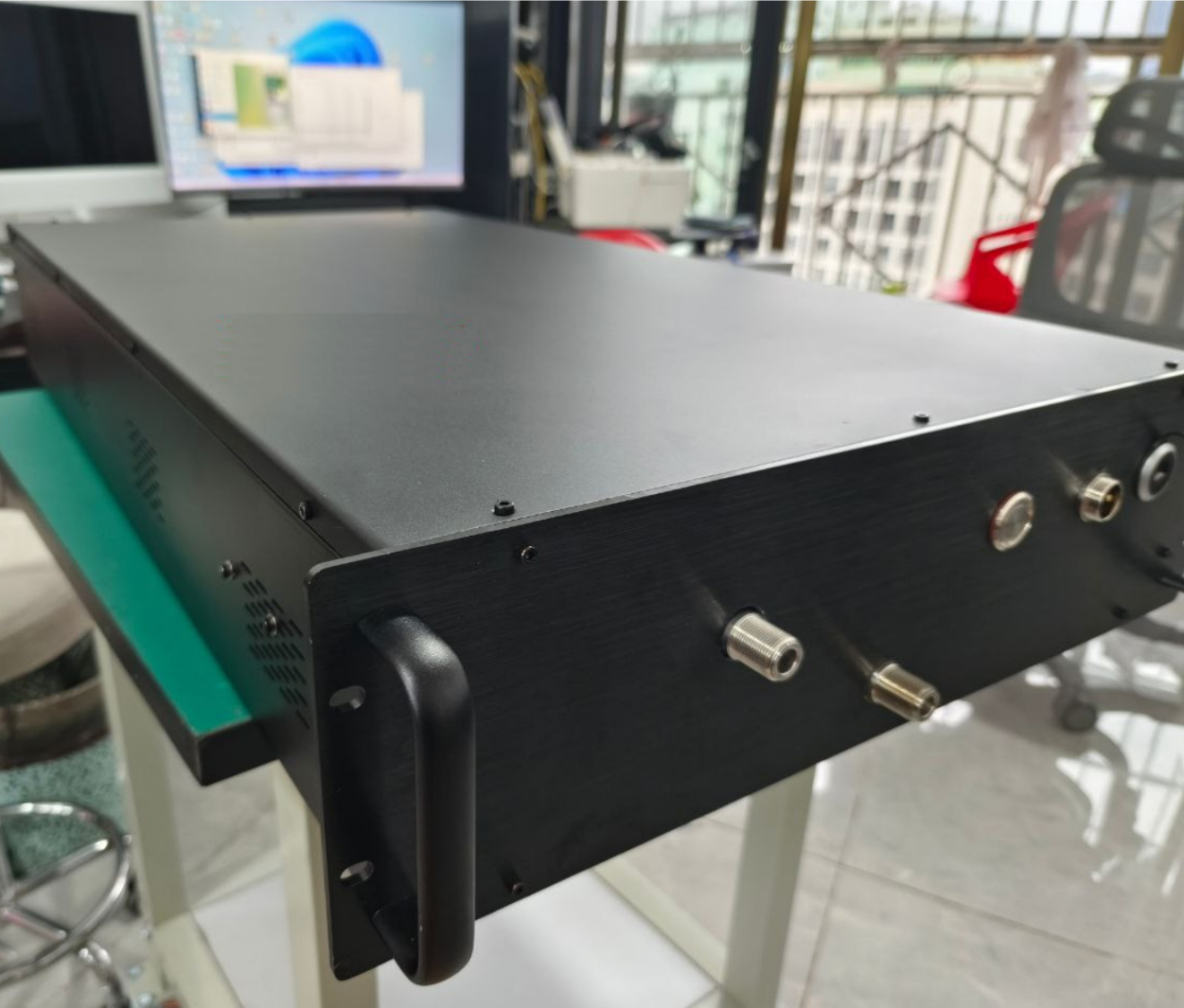

用于2-3-4-5G网络的伪基站设备,我司拥有22年专业定制生产全球短信基站的生产厂家,可按需定制,满足各行各业的活动营销需求,目前已合作马来西亚、泰国、越南、菲律宾、柬埔寨、美国、英国、加拿大、日本、阿联酋、巴西、非洲等30余国家,一次购买,即可享短信终身免费服务。本产品不出售中国大陆地区!!!

当地时间2月22日,美国联邦储备委员会发布的1月31日至2月1日货币政策会议纪要显示,美联储或将继续上调联邦基金利率以抗击通胀,多数官员支持放缓加息步伐。面对依旧维持在高位的通胀形势以及不断推升的加息预期,美国房地产市场受到重创。

美联储或将继续加息

会议纪要指出,虽然近期有迹象表明美国通胀水平正在下降,但通胀率“仍远高于”美联储设定的2%长期目标,确定通胀正处于持续下行道路上“还需更多证据”。同时,就业市场“非常紧张”,劳动力需求超过了供应,持续紧张的就业市场将对通胀造成上升压力。因此,美联储“持续”加息是必要的。

多数美联储官员认为,放缓加息步伐是平衡紧缩货币政策风险的最佳方式,在决定未来政策收紧程度时能够更好地评估政策对经济的影响。这也意味着,在3月21日至22日举行的货币政策会议上,美联储可能继续加息25个基点,与目前市场普遍预期一致。

美联储2月1日结束今年首次货币政策会议,宣布将联邦基金利率目标区间上调25个基点至4.5%到4.75%之间。根据会议纪要,“几乎所有与会者都认为”加息25个基点是合适的。但也有少数支持加息50个基点的官员警告称,限制性不够强的政策“可能会阻碍近期在缓和通胀压力方面取得进展”。

据路透社报道,克利夫兰联邦储备银行行长梅斯特日前表示,她在2月份会议上看到了“令人信服”的支持加息50个基点的经济理由,这一观点得到了圣路易斯联邦储备银行行长詹姆斯·布拉德的呼应。当地时间22日,詹姆斯·布拉德表示,终端利率必须达到5%以上,现在进行更激进的加息将使决策者有更好的机会降低通胀。他上周透露,在2月利率会议上他支持加息50个基点,并且不排除在3月会议上继续呼吁加息50个基点。

纽约联邦储备银行行长约翰·威廉姆斯22日表示,尽管商品价格过去几个月有所下降,但有迹象表明,下降速度不及预期。需求超过了供给,劳动力市场异常强劲。货币政策必须使需求和供给恢复平衡。

美银证券美国经济研究负责人迈克尔·加彭表示,2022年结束时美国劳动力市场的强劲程度以及通胀风险都超过美联储官员的预测,“我们需要看到通胀呈现普遍降温,而近期数据并没有体现出这个趋势”。他预测美联储最终将升息至5.25%至5.5%。

据法新社报道,市场预计,美联储在未来三次会议上每次升息25个基点的概率接近100%。与6月会期挂钩的隔夜指数掉期(OIS)合约利率一度升至5.33%,比当期水平高出近75个基点。鉴于3月、5月和6月各有一次货币政策会议,这说明市场预期每次都将加息25个基点。此外,市场定价显示,交易员目前押注美联储将在今年夏天达到5.36%的终端利率,这要高于联邦公开市场委员会(FOMC)去年12月预测的5.1%。

通胀依旧维持高位

会议纪要显示,与会联储决策者一致认为,目前通胀率还远高于2%的长期目标,美国劳动力市场供应仍非常紧张,导致工资和物价持续上涨。多位与会者强调长期通胀预期保持稳定的重要性,并指出通胀保持在高位的时间越长,通胀预期失控的风险就越大。

与会者讨论了经济前景的不确定性,以及可能影响通胀和实体经济活动的多种因素。与会者认识到,乌克兰危机正在造成巨大的经济困难,并加剧了全球的不确定性。在此背景下,与会者继续高度关注通胀风险。纪要暗示,相比经济放缓或陷入衰退,美联储更担心通胀长期处于高位的风险。

根据美国劳工部公布的最新数据,今年1月美国通胀形势较去年底有所反弹,消费者价格指数(CPI)环比增长0.5%,为三个月来最大增幅。当月,CPI同比增幅达到6.4%。此外,今年1月美国生产者价格指数(PPI)环比出现反弹,较上月增长0.7%,为2022年6月以来最大环比涨幅。PPI同比涨幅达到6%,仍处于历史高位。

詹姆斯·布拉德22日警告称,通胀没有下降,而是重新加速。如果通胀没有下降,美国经济就有可能重蹈上世纪70年代的覆辙。美国前财政部长萨默斯也表示,美联储加息遏制通胀并没有像想象的那样奏效,美国经济仍面临较大风险。

接受路透社调查的经济学家本月预测,顽固的通货膨胀将促使美联储把利率上调至更高峰值,并保持这一水平直到今年结束。预测人士还提高了对目前至明年上半年每个季度的个人消费支出价格指数(PCE)预测,预计2024年年中同比升幅将达到2.4%,高于上月预测的2.3%。

利率上升重创住房市场

分析指出,迄今为止的货币紧缩政策对住房等利率敏感部门的影响尤为显著。美国按揭贷款银行家协会(MBA)22日公布的数据显示,截至2月17日当周,购房按揭贷款申请指数下跌超过18%,创2015年以来的最大跌幅,跌至147.1,创下1995年以来的最低水平。

MBA的再融资申请指数上周下跌2.2%,至三周低点。衡量整体按揭贷款申请水平的指标下降了超过13%,这是自去年9月最后一周以来的最大跌幅。专家指出,2022年以来,随着美联储坚定打击通胀,不断激进加息,按揭贷款利率飙涨,美国房地产市场大幅降温,销售下降、房价承压。

最新数据显示,30年期固定利率抵押贷款的合约利率上升23个基点至6.62%,为去年11月以来最高。5年ARM浮动利率抵押贷款的利率也有所上升。更新房贷数据更频繁的Mortgage News Daily公布21日的30年期抵押贷款利率为6.87%,较MBA公布的上周数据进一步走高。

全球管理咨询服务公司EY-Parthenon首席经济学家格雷格·达科指出,美国房地产市场在抵押贷款利率上升的重压下正在下滑,这表明更广泛的经济衰退可能即将到来。他预计,通胀持续、金融环境收紧将给美国经济带来巨大挑战。

(责任编辑:马常艳)

下一篇:英特尔在补贴盛宴下过“苦日子”

- 北京:空气重污染橙色预警今日启动2023/10/31

- 鍖椾含澶氬尯寮鎵撯滅鍥涢拡鈥濓紝璋佽兘鎵擄2022/12/22

- 鍔炲疄浜媩姹熻嫃鍗椾含涓瀹夌疆灏忓尯姹借溅2023/03/26

- 受西方制裁影响小于预期 2022年俄罗斯经济萎缩2023/02/25

- 鍖椾含甯傝嚜鏉ユ按闆嗗洟鎻愰啋锛氬ぇ椋庨檷2022/12/16

- 1—9日广西共接待东北三省游客74.36万人天2024/01/16

- 10万余名游客和群众遇见那达慕2024/07/18

- 英国试行四天工作制效果不错2023/02/25